Voir aussi

25.12.2023 07:05 AM

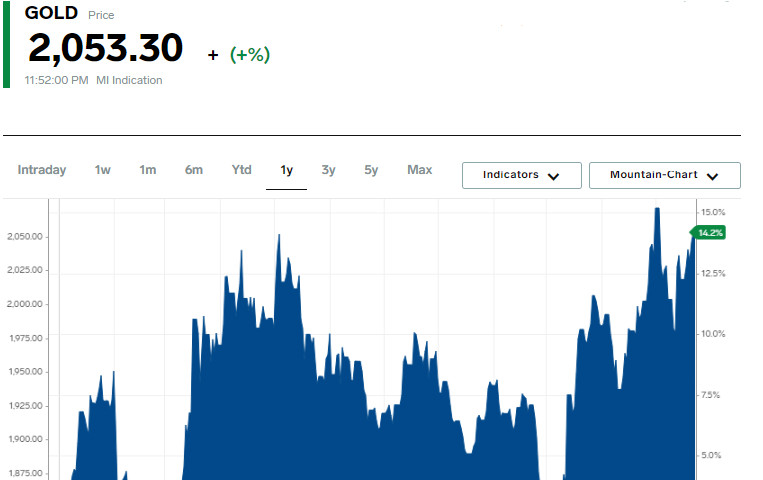

25.12.2023 07:05 AMÀ la fin de la semaine, l'or a connu une augmentation significative, atteignant son plus haut niveau au cours des deux dernières semaines. Cette hausse a été provoquée par une baisse du rendement du dollar américain et des obligations, suite à des spéculations sur les éventuelles baisses de taux de la Réserve fédérale début de l'année prochaine.

Le prix de l'or au comptant a augmenté de 0,4%, atteignant 2052,69 dollars l'once, marquant son plus haut niveau depuis le 4 décembre et indiquant une augmentation hebdomadaire de 1,7%.

Les contrats à terme sur l'or américains ont également connu une hausse - en hausse de 0,9%, atteignant 2069,1 dollars.

Tai Wong, un négociant indépendant de métaux de New York, a noté : "L'augmentation des prix des métaux précieux, notamment de l'or, est liée aux attentes de baisses de taux agressives de la part de la Fed. Les prévisions du marché prévoient une réduction de 150 points de base d'ici 2024."

Les traders sont convaincus que la banque centrale américaine commencera à réduire les taux dès mars, sur la base des dernières données montrant une baisse de l'inflation.

En novembre, le taux d'inflation annuel aux États-Unis est passé en dessous de 3 % et la pression des prix de base a continué à faiblir.

L'indice du dollar américain a atteint un plus bas de cinq mois, ce qui renforce l'attrait de l'or auprès des investisseurs internationaux. Le rendement des obligations à 10 ans était également proche de son plus bas de juillet.

Philip Streible, stratège en chef du marché chez Blue Line Futures à Chicago, prévoit une croissance supplémentaire de l'or en raison de la baisse des rendements obligataires et de l'indice du dollar, ainsi que des préoccupations concernant le ralentissement économique.

"Une percée technique pourrait porter les prix de l'or à la marque des 2100 $, retestant ainsi les récents sommets", a-t-il ajouté.

Sur le marché physique en Inde, la demande d'or a diminué en raison des prix élevés.

Les prix de l'argent ont baissé de 1,2 % à 24,12 dollars l'once, le palladium a chuté de 0,9 % à 1202,46 dollars et le platine a augmenté de 0,7 % à 969,67 dollars. Les trois métaux ont montré une croissance pour la deuxième semaine consécutive.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Procter & Gamble, PepsiCo chutent après des révisions à la baisse des prévisions Hasbro, ServiceNow bondissent après leurs résultats Les commandes de biens durables de mars augmentent plus que prévu

Indices en hausse : Dow 1,07 %, S&P 500 1,67 %, Nasdaq 2,50 % Bessent qualifie les tarifs douaniers entre les États-Unis et la Chine d'insoutenables, Trump ouvert aux négociations

Les indices boursiers américains, notamment le S&P 500 et le Nasdaq 100, ont affiché de solides gains grâce à l'optimisme concernant les progrès dans les négociations commerciales. Malgré l'absence

Le marché américain montre de nouveaux signes d'instabilité. Les signaux positifs concernant une potentielle désescalade dans le conflit commercial avec la Chine suscitent de l'espoir, mais les experts mettent

Le Nikkei bondit de plus de 2 %, les contrats à terme sur le S&P 500 poursuivent leur rallye. Le dollar grimpe alors que Trump affirme ne pas avoir l'intention

Notifications

SMS/E-mail

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.