อ่านรายละเอียดเพิ่มเติม

16.04.2025 01:08 AM

16.04.2025 01:08 AMการพุ่งสูงขึ้นของยูโรไปสู่ระดับสูงสุดในรอบสามปีเป็นไปได้ด้วยแรงกระตุ้นทางการคลังของเยอรมนี นโยบายการค้าของ Donald Trump และการไหลออกของเงินทุนจากอเมริกาเหนือเข้าสู่ยุโรป เมื่อนักลงทุนเลิกซื้อดัชนีหุ้นในสหภาพยุโรป พวกเขาได้หันมาให้ความสนใจกับพันธบัตรเยอรมัน ซึ่งกลายเป็นทางเลือกแทนพันธบัตรรัฐบาลสหรัฐฯ และช่วยผลักดันให้ EUR/USD สูงขึ้น

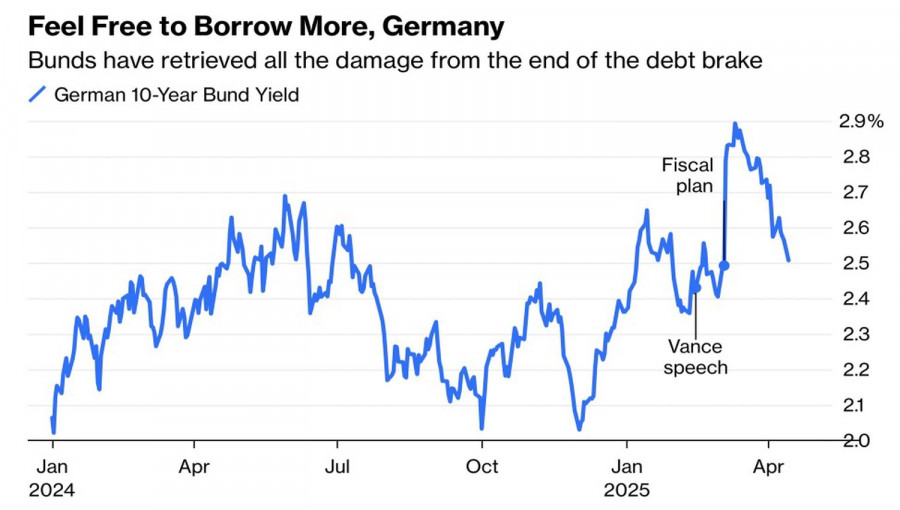

บางคนตื่นตากับการขึ้นลงของ S&P 500 บางคนตื่นกับการขายหุ้นพันธบัตรสหรัฐฯ และบางคนไม่สามารถละสายตาจากพันธบัตรของเยอรมนีได้ ผลตอบแทนพันธบัตรเยอรมันกลับมาอยู่ที่ระดับที่พวกเขาเริ่มต้นขึ้น หลังจาก Bundestag แก้ไขกฎการเบรกทางการคลัง จุดสูงสุดอยู่ที่ช่วงกลางเดือนมีนาคม หลังจากนั้นนักลงทุนหันหน้าไปยังสินทรัพย์ที่ปลอดภัย เปลี่ยนแนวโน้มผลตอบแทนขึ้นลง

ตามทฤษฎีแล้ว การขยายตัวของผลตอบแทนพันธบัตรในสหรัฐฯ ควรจะนำไปสู่การลดลงของ EUR/USD เนื่องจากความน่าสนใจที่เพิ่มขึ้นของสินทรัพย์สหรัฐฯ ในทางปฏิบัติ การพุ่งขึ้นของผลตอบแทนพันธบัตรสหรัฐฯ มาจากการขายทิ้งของนักลงทุนต่างชาติ—อดีตพันธมิตรของวอชิงตันที่เปลี่ยนเป็นคู่แข่ง

รัฐมนตรีว่าการกระทรวงการคลัง Scott Bessent ได้ปลอบประโลมตลาดด้วยคำแถลงว่ากระทรวงการคลังมีเครื่องมือต่าง ๆ ที่สามารถปราบปรามคู่แข่งได้ การทำให้ผลตอบแทนและส่วนต่างระหว่างพันธบัตรของสหรัฐฯ และเยอรมันมีความมั่นคง ดูเหมือนจะเป็นความสงบก่อนพายุ ทำให้ EUR/USD เคลื่อนไหวในกรอบการซื้อขายที่แคบ

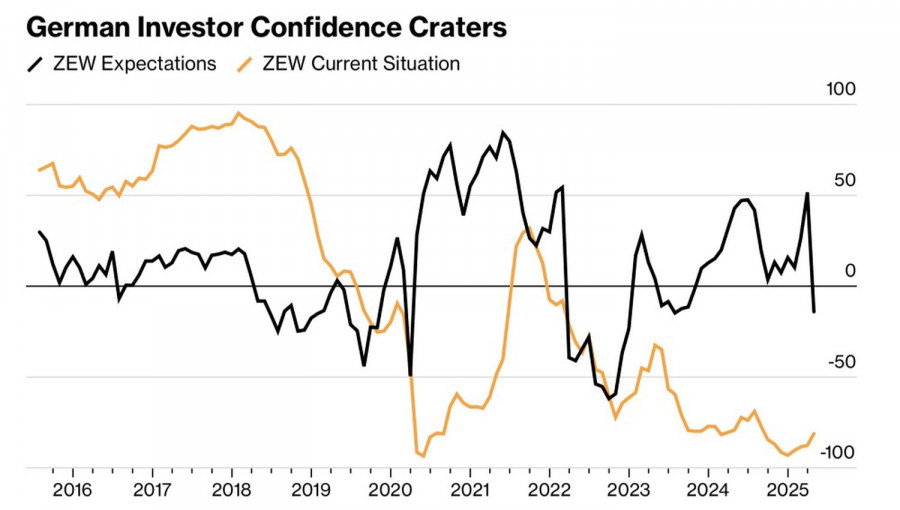

คู่สกุลเงินหลักกำลังรอคอยสัญญาณจากตลาดหุ้นสหรัฐฯ และละเลยการลดลงที่รุนแรงของความเชื่อมั่นนักลงทุนต่อเศรษฐกิจเยอรมัน ดัชนีความคาดหวัง ZEW ลดลงจาก 51.6 มาเป็น -14 ในเดือนเมษายนเนื่องจากความกังวลเกี่ยวกับผลกระทบของภาษีจากทำเนียบขาวต่อเศรษฐกิจเยอรมัน

สิ่งสำคัญที่ควรทราบคือ การไหลของทุนจากอเมริกาเหนือไปยังยุโรปไม่ใช่ปัจจัยเดียวที่ขับเคลื่อนการเพิ่มขึ้นของค่าเงิน EUR/USD จากการคาดการณ์ของ The Wall Street Journal คาดว่า GDP ของสหรัฐฯ จะเติบโตเพียง 0.8% ในปี 2025 ซึ่งมีแนวโน้มคล้ายคลึงกับยุโรป นั่นถือเป็นเรื่องที่ไม่ปกติเมื่อพิจารณาถึงผลกระทบที่เสียหายจากภาษีศุลกากรต่อภูมิภาคยูโรโซนที่มุ่งเน้นการส่งออก นักวิเคราะห์อาจจะพิจารณาถึงการเพิ่มขึ้นอย่างรวดเร็วของการส่งออกของเยอรมันในปี 2024 ซึ่งเพิ่มขึ้นจนถึงระดับสูงสุดตั้งแต่ปี 2002

อย่างไรก็ตาม สิ่งนี้ถูกผลักดันโดยการนำเข้าของสหรัฐฯ ที่เร่งก่อนพิธีสาบานตนเข้ารับตำแหน่งของ Donald Trump แต่ในอนาคต เศรษฐกิจของเยอรมนีอาจไม่สามารถทำผลงานได้ดีเหมือนที่เคยทำในช่วงเปลี่ยนผ่านปี 2024-2025 ปัจจัยนี้อาจขัดขวางการแข็งค่าของยูโรเพิ่มเติม โดยเฉพาะอย่างยิ่งก่อนการคาดการณ์การลดอัตราดอกเบี้ยของ European Central Bank

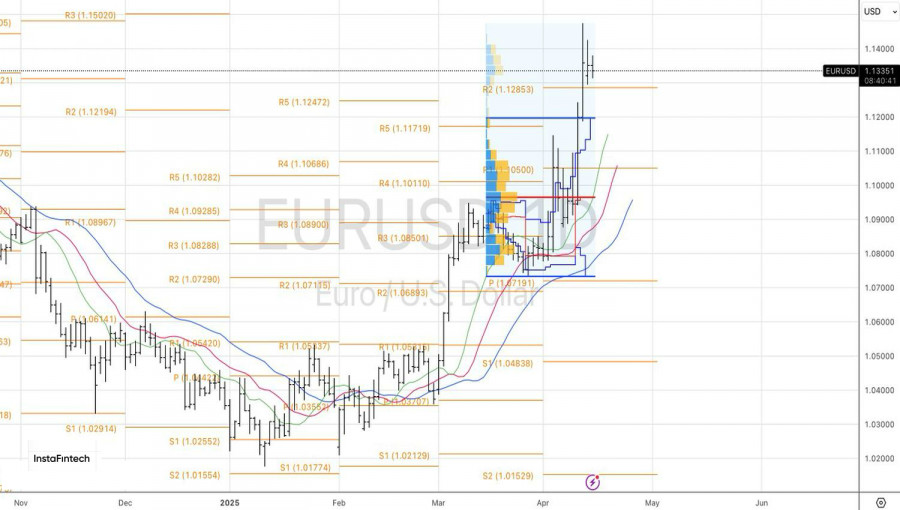

จากมุมมองทางเทคนิค รูปแบบที่เรียกว่า inside bar ได้ก่อตัวบนกราฟรายวันของคู่สกุลเงิน EUR/USD แสดงถึงความไม่แน่ใจของตลาด การทุบทะลุขอบเขตล่างที่ประมาณ 1.129 จะเป็นสัญญาณในการขายระยะสั้น ในขณะที่การดันทะลุขอบเขตบนที่ประมาณ 1.143 จะเปิดโอกาสในการซื้อ

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

ตลาดตราสารการเงินที่ถือครองเงินเยนญี่ปุ่นไม่ได้รับผลกระทบอย่างมีนัยสำคัญจากรายงาน GDP ที่น่าผิดหวังของไตรมาสแรกของญี่ปุ่น นี่เป็นเพราะการคาดการณ์ที่เพิ่มขึ้นว่าธนาคารแห่งประเทศญี่ปุ่นจะปรับขึ้นอัตราดอกเบี้ยอีกครั้งในปี 2025 นอกจากนี้ ความหวังเกี่ยวกับข้อตกลงการค้าระหว่างสหรัฐฯ และญี่ปุ่นก็กำลังสนับสนุนความแข็งแกร่งของเยนเมื่อเทียบกับดอลลาร์สหรัฐติดต่อกันเป็นวันที่สี่แล้ว อย่างไรก็ตาม ความคาดหวังในเชิงบวกเกี่ยวกับข้อตกลงการค้าระหว่างสหรัฐฯ และจีน กำลังลดความต้องการในฐานะสินทรัพย์ปลอดภัยของเงินเยน ส่งผลให้ USD/JPY ยังคงอยู่เหนือระดับทางจิตวิทยาที่

ราคาทองคำกำลังเผชิญกับแรงกดดันในช่วงการซื้อขายวันศุกร์ที่ยุโรป โดยลดลงต่ำกว่าระดับจิตวิทยาที่สำคัญคือ $3200 ความเชื่อมั่นเกี่ยวกับข้อตกลงการค้าระหว่างสหรัฐอเมริกาและจีนยังคงลดความต้องการสินทรัพย์หลบภัยแบบดั้งเดิม ขัดขวางไม่ให้ทองคำใช้ประโยชน์จากการฟื้นตัวอย่างแข็งแกร่งที่สังเกตได้เมื่อวันก่อน ในวันพฤหัสบดี ข้อมูลเศรษฐกิจที่อ่อนแอกว่าคาดการณ์จากสหรัฐฯ ส่งเสริมความคาดหวังเกี่ยวกับการลดอัตราดอกเบี้ยของ Federal Reserve เพิ่มเติม ซึ่งส่งผลให้ผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ลดลง แม้ว่าปัจจัยนี้จะกดดันค่าเงินดอลลาร์สหรัฐฯ ต่อเนื่องเป็นวันที่สอง

รายงาน GDP ที่เผยแพร่ในวันพฤหัสบดีเผยว่า เศรษฐกิจของญี่ปุ่นหดตัวลง 0.7% เมื่อเทียบกับปีก่อนในไตรมาสแรก ซึ่งเป็นการลดลงประจำปีครั้งแรกในปีที่ผ่านมาและแย่กว่าที่คาดการณ์ไว้อย่างมาก การหดตัวนี้ส่วนใหญ่มีสาเหตุมาจากภาษีการค้าซึ่งถูกกำหนดโดยสหรัฐฯ และการลดลงของการส่งออก อย่างไรก็ตาม รายงานยังระบุชัดเจนถึงความซบเซาในการบริโภคภาคเอกชน บ่งบอกว่าเศรษฐกิจเริ่มสูญเสียการสนับสนุนจากความต้องการภายนอกแล้วตั้งแต่ก่อนที่ Trump ประกาศภาษี "ตอบโต้"

ตลาดได้สะท้อนผลลัพธ์ของการเจรจาระหว่างสหรัฐฯ และจีนอย่างเต็มที่ ซึ่งได้ส่งผลให้เกิดการพักรบทางการค้าเป็นเวลา 90 วัน ข้อมูลทางเศรษฐกิจของสหรัฐฯ ที่อ่อนกว่าที่คาดการณ์ไว้ ได้ลดทอนความมองโลกในแง่ดีในช่วงต้นสัปดาห์ลง การเคลื่อนไหวเพิ่มขึ้นในตลาดเมื่อเร็วๆ นี้เริ่มสูญเสียแรงจูงใจ เนื่องจากการเปิดเผยรายงานทางเศรษฐกิจตลอดสัปดาห์ซึ่งชี้ให้เห็นถึงการอ่อนตัวของอัตราเงินเฟ้อและตัวเลขยอดขายปลีกที่ไม่น่าประทับใจ พัฒนาการเหล่านี้ได้เพิ่มความกังวลเกี่ยวกับการชะลอการใช้จ่ายของผู้บริโภค เป็นผลให้ผู้เข้าร่วมตลาดเริ่มพิจารณาความเป็นไปได้ของการเริ่มลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ เร็วกว่าที่คาดการณ์ในปีนี้ เราได้เห็นการเริ่มต้นของช่วงใหม่ของความไม่แน่นอน

เหตุการณ์ทางเศรษฐกิจมหภาคมีไม่มากนักที่จะเกิดขึ้นในวันศุกร์ และไม่มีเหตุการณ์ใดที่สำคัญกว่ารายงานที่ปล่อยออกมาในวันพฤหัสบดีซึ่งไม่ได้กระตุ้นการตอบสนองของตลาด ในสาระสำคัญ เหตุการณ์ที่ควรสังเกตมีเพียงการเปิดเผยดัชนีความเชื่อมั่นผู้บริโภคของมหาวิทยาลัยมิชิแกนสหรัฐฯ ซึ่งจะเปิดเผยในตอนเย็น ตลอดทั้งวันนี้ ฉากหลังทางเศรษฐกิจมหภาคไม่ว่าจะแสดงผลยังไงจะไม่สามารถส่งผลกระทบต่อการเคลื่อนที่ของคู่เงินใดๆ ได้ ในบรรดาเหตุการณ์สำคัญ เราสามารถกล่าวถึงการปราศรัยของสมาชิกธนาคารกลางยุโรปสองท่าน คือ Lane และ Cipollone ได้

คู่สกุลเงิน GBP/USD ถูกเทรดในลักษณะแนวราบในวันพฤหัสบดีโดยมีความผันผวนต่ำ—พฤติกรรมทั่วไปของเงินปอนด์ในเดือนที่ผ่านมา เริ่มต้นจากการเคลื่อนไหวในช่วงแคบแบบปกติ และขณะนี้เราเห็นการ "แกว่ง" ที่มีแนวโน้มลงเล็กน้อย ตลาดเหมือนจะบอกว่า "ฉันไม่อยากซื้อดอลลาร์" ผ่านไปหนึ่งเดือนตั้งแต่คู่สกุลเงินนี้แตะจุดสูงสุดในรอบสามปี แต่ปอนด์ยังลอยอยู่ใกล้ๆ จุดสูงสุดนั้น แน่นอนว่ามีข่าวดีออกมาจากสหราชอาณาจักรเป็นครั้งคราว อย่างเช่นเมื่อวานเราได้รู้ว่าเศรษฐกิจเติบโต 0.7%

คู่สกุลเงิน EUR/USD มีการเคลื่อนไหวทั้งสองทิศทางในวันพฤหัสบดี แต่สุดท้ายแล้วยังคงต่ำกว่าค่าเฉลี่ยเคลื่อนที่ ทางอยู่ต่ำกว่าค่าเฉลี่ยเคลื่อนที่นี้ทำให้เราคาดหวังถึงการแข็งค่าขึ้นของดอลลาร์สหรัฐอย่างต่อเนื่อง ตามที่ได้กล่าวไว้ในบทความก่อนหน้า พื้นฐานสนับสนุนการแข็งค่าของดอลลาร์ แต่ยังมีจุดที่ต้องใส่ใจอีกหนึ่งจุด พื้นฐานที่เกี่ยวข้องกับความตึงเครียดทางการค้าที่สนับสนุนดอลลาร์ อย่างไรก็ตาม ปัจจัยพื้นฐานอื่น ๆ ได้สนับสนุนมาตั้งแต่หลายเดือนที่ผ่านมาแล้ว สิ่งสำคัญที่ควรทราบคือ ปัจจัยนโยบายการเงินที่สำคัญที่สุดระหว่างธนาคารกลางยุโรปและธนาคารกลางสหรัฐยังคงสนับสนุนดอลลาร์

สัปดาห์ที่ผ่านมา ดอนัลด์ ทรัมป์ ได้ประกาศเกี่ยวกับการลงนามในสัญญาแรกในความสัมพันธ์กับสหราชอาณาจักรภายใต้การเดินหน้าของ "การปลดปล่อยของอเมริกา" แต่ต่อมาก็บ่งชัดว่าสัญญานี้ยังไม่ได้จะลงนามและการเจรจาอาจใช้เวลาหลายสัปดาห์ต่อไป ทุกอย่างดูเหมือนว่าสัญญานี้จะเป็น "ชัยชนะ" อย่างเป็นทางการของทรัมป์ครั้งแรก มันสำคัญที่จะต้องบอกว่าการทำธุรกิจกับทางสหราชอาณาจักรดูเหมือนจะง่าย อังกฤษและสหรัฐอเมริกาได้รักษาความสัมพันธ์ที่ดีกันมาโดยตลอด แต่ที่ ทรัมป์ ไม่ได้หยุดการใช้ค่าธรรมเนียมอัตราภาษีณกษาเม็ดและอลูมิเนียมมาจากสหราชอาณาจักร ภายใต้ข้อตกลงในอนาคต

สินค้าจากจีนได้เข้าสู่ตลาดยุโรปอย่างล้นหลาม แต่ผู้สนับสนุน EUR/USD ยังไม่วิตกกังวลเกี่ยวกับเรื่องนี้ ขณะที่สหรัฐอเมริกาลดภาษีสินค้านำเข้าจากจีนไปบ้างแล้ว แต่ภาษีเฉลี่ยถ่วงน้ำหนักยังคงอยู่ที่ระดับสูงถึง 39% จึงส่งผลให้ปักกิ่งมองหาช่องทางการส่งออกใหม่ ๆ และได้พบเส้นทางในสหภาพยุโรป สำหรับตอนนี้ สินค้าจากจีนอาจถูกส่งผ่านทางเอเชียตะวันออกเฉียงใต้และละตินอเมริกา แต่ว่าเงินยูโรควรจะกลัวส่วนเกินการค้าติดลบที่ลดลงหรือไม่? ส่วนเกินการค้าของจีนกับสหภาพยุโรปสร้างสถิติใหม่ถึง $90

วิดีโอแนะนำการฝึก

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.