Shuningdek qarang

Ключевым событием вторника было выступление в Государственной Думе Российской Федерации главы Центрального Банка России Эльвиры Набиуллиной. В своем выступлении председатель ЦБ уделила внимание двум основным моментам - валютной политике и доступности кредитов для экономики. Касаясь валютной политики, Наибиуллина отметила, что переход к плавающему курсу рубля, который Центральный Банк готовил с начала этого года, был единственно правильным решением, т.к. валютный курс первым принимает на себя удар от глобальных рисков и служит своеобразным амортизатором для экономики и финансовой стабильности. Теперь, когда ЦБ прекратил участие в валютных аукционах и курс рубля стал полностью плавающим, Центральный Банк в случае необходимости может применить дополнительные валютные интервенции для того, чтобы повысить риски от спекулятивных операций, ограничить предоставление рублевой ликвидности, а также предпринять ряд других мер по стабилизации валютного курса. Отвечая на вопрос, «почему нельзя было зафиксировать курс рубля?», Набиуллина сказала, что в коечном итоге курс рубля все равно пришлось бы отпустить, но на худших условиях, т.к. поддержание курса не локализовало бы проблемы, в том числе проблемы снижения нефтяных цен. Однако, как мне кажется, падение нефтяных котировок в динамике курса рубля все же несколько преувеличено. Я уже отмечал ранее, что цены на нефть, конечно, снижаются, а доллар США укрепляется, но это совершенно не делает необходимым снижение рубля на 40% от своей стоимости, которую он имел еще в августе, и даже введением санкций и спекулятивными атаками вряд ли можно оправдать обвал рубля на такую величину, тем более что, как говорит сама Набиуллина, фундаментальные факторы свидетельствуют о более сбалансированном курсе рубля.

В любом случае вина за текущий курс рубля лежит не на спекулянтах или внешних силах, а именно на Центральном Банке и его руководстве, что бы там ни заявляла его глава. Позволю себе напомнить, что Центробанки, валюты которых находятся в свободном обращении, регулярно проводят совместные заседания для недопущения значительных перепадов валютных курсов. ЦБ используют валютные и вербальные интервенции, обмениваются валютными свопами, а также имеют в своем арсенале ряд других, в том числе административных, мер по воздействию на особо рьяных валютных спекулянтов, раскачивающих лодку, и уж тем более ЦБ развитых стран никогда не бросают слов на ветер. Судя по всему, в ближайшее время ЦБ России должен предпринять ряд экстренных мер, дабы показать серьезность своих намерений стабилизировать курс рубля и отбить охоту у спекулянтов, приведя курс к равновесному состоянию хотя бы в 40 рублей за доллар США. В противном случае рынок больше не устрашится вербальных интервенций главы ЦБ и в следующий раз проблемы возникнут с новой силой.

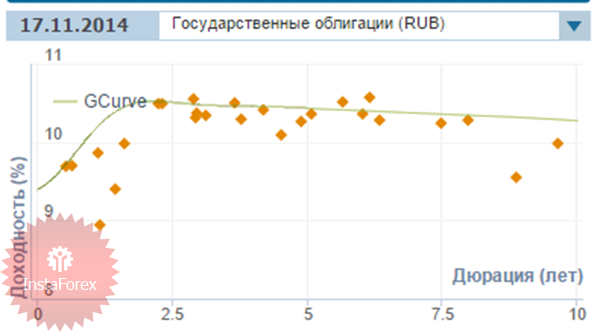

Говоря о перспективах экономики России, Эльвира Набиуллина заверила присутствующих, что даже в условиях стоимости нефти около 80 долларов за баррель и на санкциях, продолжающихся до конца 2017 года, экономика России останется стабильной и в среднесрочной перспективе можно будет добиться снижения инфляции до 4% в годовом исчислении, что обеспечит уравновешенное развитие экономики. Отвечая на вопрос относительно повышения ставки рефинансирования на 4% в текущем году, глава ЦБ заявила, что если бы ставки не были повышены, то уже в этом году инфляция достигла бы 11-12%, что негативно сказалось бы на экономическом росте. «Продолжение такой политики спровоцировало бы раскручивание спирали инфляции, что в конечном итоге привело бы к сжатию кредитования и к снижению доверия к финансовой системе в целом», - сказала Набиуллина. Следствием повышения ключевой ставки явилось повышение ставки по депозитам для вкладов населения, что, по замыслу ЦБ, должно стабилизировать ситуацию с оттоком депозитов и восстановлением финансирования экономики. Однако не очень понятно, о каком рефинансировании, в принципе, может идти речь, если кривая доходности для среднесрочных и долгосрочных инвестиций составляет 10.5% годовых в рублях (рис.1)? Какая рентабельность должна быть у данных проектов? И даже финансирование по льготным ставкам на 1.5% ниже, чем основная ставка рефинансирования, для проектов в области импортозамещения, малого и среднего бизнеса не спасает положение, сложившееся в отсутствии притока инвестиционного капитала.

рис.1 Кривая доходности для государственных облигаций России.

Говоря о необходимости снижения и таргетирования инфляции, Эльвира Набиуллина, естественно и безусловно, права, но хотелось бы услышать от главы Центрального Банка не только заверения в правильности выбранного курса, тем более что этот курс пока привел только к неблагоприятным последствиям, но и о реальных и самое главное нетрадиционных мерах, способных в текущих непростых условиях способствовать развитию экономического роста российской экономики. Увы, никаких новых нетрадиционных подходов в речи Эльвиры Набибуллиной не прозвучало. Не случайно, что ни рубль, ни фондовые индексы России почти не отреагировали на выступление главы ЦБ, а ведь это один из главных показателей эффективности выступления таких ответственных чиновников, как глава Центрального Банка. И, честно говоря, перечитав речь Набиуллиной, оптимизма у меня не прибавилось. Судя по всему, правительству и органам власти РФ необходимо предпринимать срочные меры по созданию своего собственного Совета Управляющих, наподобие европейского ЦБ, куда будут входить не только банкиры, экономисты, но и представители промышленности и сельского хозяйства. Не надо изобретать велосипед, надо взять на Западе модель и приспособить ее к нуждам экономики России. Как показали посткризисные годы, Центральный Банк, как кредитор последней инстанции, играет в экономике одну из ключевых ролей. Если не самую главную.

|

||

|

С уважением, Команда аналитиков ИнстаФорекс ГК ИнстаФинтех © 2007-2024 |